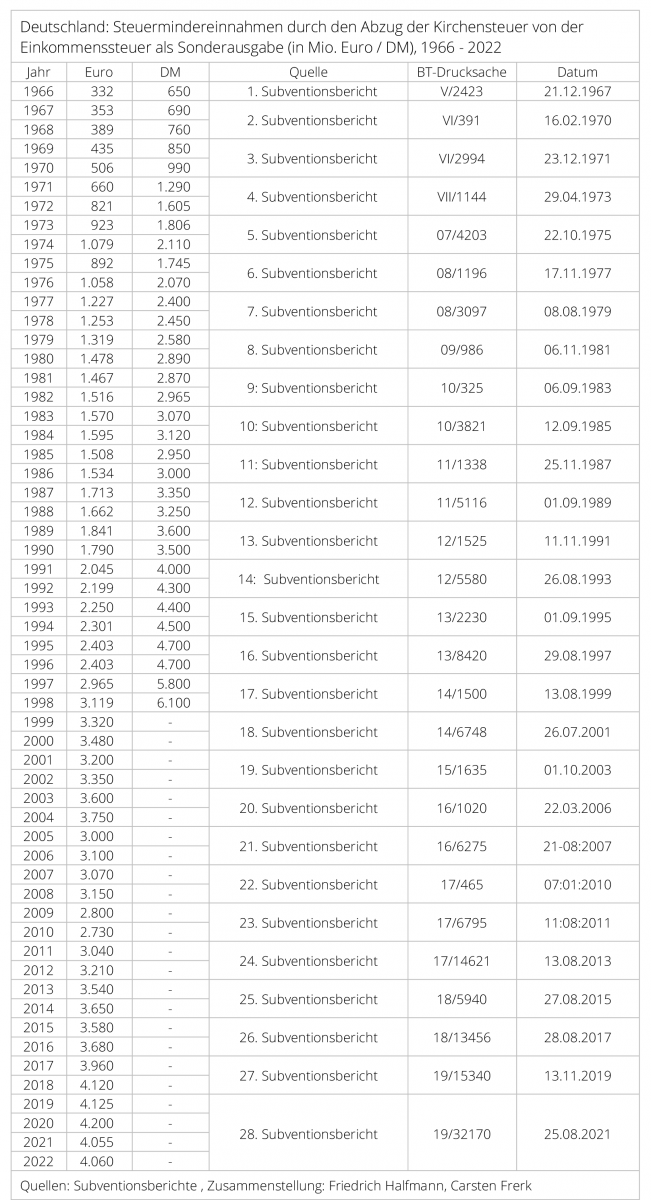

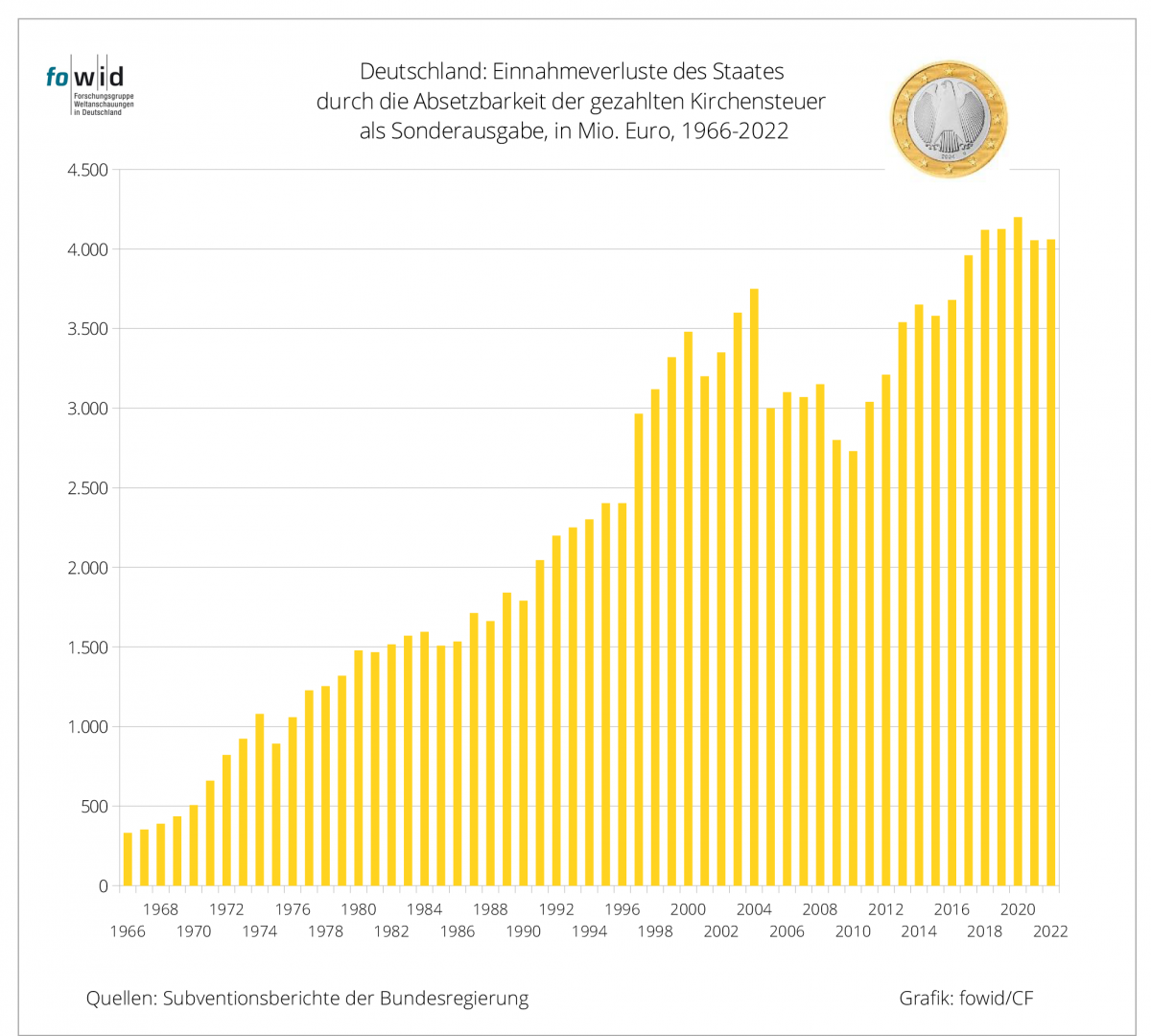

Subventionierung der Kirchensteuer, 1966-2022

Nach dem Einkommensteuergesetz (EstG, §10 I, 4) ist die „gezahlte Kirchensteuer“ in voller Höhe von der Einkommenssteuer als Sonderausgabe absetzbar. Dadurch vermindert sich die Einkommenssteuer für den Staat. In den Subventionsberichten der Bundesregierung werden diese Einnahmeverluste in ihrer Höhe beziffert. 42,5 Prozent der Verluste gehen aktuell zu Lasten des Bundes, 42,5 Prozent zu Lasten der Länder und 15 Prozent zu Lasten der Gemeinden. Im Jahr 2022 beliefen sich diese Mindereinnahmen auf rund 4,1 Mrd. Euro. Das sind jedoch nicht die einzigen Subventionen der Kirchensteuer.

1. Höhe der Einnahmeverluste

2. Geschichte und Begründung

3. Subventionen?

4. Kirchensteuern = Spenden?

5. Weitere Subventionierungen

1. Höhe der Einnahmeverluste

Im 26. Subventionsbericht (2015-2018), im 27. Subventionsbericht (2017-2020) sowie im 28. Subventionsbericht der Bundesregierung (2019-2022) werden in Anlage 3 die Mindereinnahmen des Staates durch verschiedene Steuervergünstigungen aufgelistet. Dazu gehören auch die Einnahmeverluste des Staates durch die Absetzbarkeit der gezahlten Kirchensteuer von der Einkommenssteuer. In 2022 (4,06 Mrd. Euro) haben der Bund und die Länder dadurch jeweils eine Mindereinnahme von 1,726 Mrd. Euro, die Gemeinden einen Einnahmeverlust von 609 Mio. Euro.

Da die Kirchensteuer eine Annex- oder Zuschlagssteuer zur Einkommensteuer ist, ist das Volumen der absetzbaren Kirchensteuer vom Einkommensteueraufkommen abhängig.

2. Geschichte und Begründung

Erstmals wurde diese Möglichkeit der Absetzbarkeit der Kirchensteuer – in voller, gezahlter Höhe – als Sonderausgabe durch das Einkommensteuergesetz 1925 (vom 10. August 1925, RGBl. I, 189) geregelt. Als abzugsfähige Sonderleistungen nach § 17 Abs. 1 Ziff. 5 Satz 1 galten „Steuern, an die in Art. 137 der Reichsverfassung genannten Körperschaften, soweit diese Steuern im Steuerabschnitt fällig werden“.

Bei der Regelung der Sonderausgaben durch das Einkommensteuergesetz 1934 vom 16. Oktober 1934 (RGBl. I, 1005) wurden in § 10 Abs. 1 Nr. 3 „Steuern, die von öffentlich-rechtlichen Religionsgemeinschaften erhoben werden (Kirchensteuern)“ für abzugsfähig erklärt. 1939 wird diese Möglichkeit gestrichen.

Dagegen wurden im Gesetz Nr. 64 der Militärregierung (vom 20. Juni 1948, zur vorläufigen Neuordnung von Steuergesetzen) die „Kirchensteuern“ wieder für abzugsfähig erklärt, was dann auf „bezahlte Kirchensteuern“ präzisiert wurde. [1]

Als Erläuterung wird (im Sechsten Subventionsbericht, BT-Drucksache 8/1195 vom 17.11.1977, S. 271) auf die „wahrgenommenen sozialen Aufgaben“ der Kirche verwiesen:

„a) […] kirchenpolitische Erwägungen, wobei auch der Gedanke, Ausgaben für kirchliche Zwecke zu begünstigen, von Bedeutung gewesen dürfte.

b) Befristung: unbegrenzt.

c) Der Abzug der Kirchensteuer als Sonderausgaben sollte im Hinblick auf die von den Kirchen wahrgenommenen sozialen Aufgaben beibehalten werden.“

Da diese wahrgenommenen Aufgaben mittlerweile nicht mehr von den Kirchen finanziert werden (von den Kosten für Caritas und Diakonie sind es zwei Prozent) hat sich diese Begründung erübrigt. Entsprechend heißt es in den aktuellen Subventionsberichten kurz und ohne weitere Erläuterung, was damit gemeint sein könnte:

„Zielsetzung der Maßnahme: ‚Begünstigung anerkannter Religionsgesellschaften und ihnen gleichgestellter Religionsgemeinschaften aus kirchen‑ und sozialpolitischen Erwägungen.‘“

3. Subventionen?

Der Begriff der „Subventionen“ ist dabei durchaus umstritten. Die EKD verwahrt sich auf kirchenfinanzen.de gegen jeden Begriff einer Subventionierung der Kirchen.

„In verschiedenen Publikationen wird immer wieder davon gesprochen, dass die Kirchen staatlich subventioniert würden. Dabei werden manchmal Milliardensummen genannt. Was hat es damit auf sich?

Ausgehend vom Subventionsbericht der Bundesregierung erhalten die Kirchen keine Subventionen. In der Anlage 3 des Subventionsberichts sind zur weiteren Information sonstige Steuervergünstigungen aufgeführt, die nicht den Subventionen zugeordnet werden. Diese betreffen auch gemeinnützige Organisationen, Vereine, politische Parteien, Gesundheitssektor, Sozialversicherungen und die Kirchen.

Diese wie verschiedene andere Tatbestände werden öfter fälschlich als „Subvention der Kirchen‘ bezeichnet, die aber tatsächlich weder Subventionen noch irgendwelche besonderen Begünstigungen der Kirchen darstellen. Auf einige dieser Missverständnisse soll hier zur Klarstellung eingegangen werden.“

Dazu heißt es im 28. Subventionsbericht der Bundesregierung auf Seite 11, Punkt 12 zu „Subventionspolitik und Subventionsbegriff“:

„Steuerliche Sonderregelungen, die nach dieser Begriffsabgrenzung nicht den Subventionen zugeordnet werden, aber subventionsähnliche Tatbestände darstellen, sind nachrichtlich in Anlage 3 aufgeführt. Hierbei handelt es sich um Regelungen, die mittelbar die Wirtschaft im Allgemeinen begünstigen – wie z. B. der Einkommensteuerfreibetrag für Belegschaftsrabatte – und um Regelungen, die nicht die Wirtschaft, sondern – mittel- oder unmittelbar – einen abgrenzbaren sonstigen gesellschaftlichen Bereich begünstigen. Dies sind vor allem Begünstigungen für gemeinnützige Organisationen, Vereine, Kirchen, Parteien, den Gesundheitssektor und die Sozialversicherungen. Die wesentlichen methodischen und datenmäßigen Grundlagen für die in diesem Bericht enthaltenen Steuervergünstigungen (vgl. Anlage 2) und sonstigen steuerlichen Regelungen (vgl. Anlage 3) werden in Anlage 6, Abschnitte 4 und 5 erläutert.“

Dazu heißt es dann (auf Seite 129) zur Abgrenzung von Steuervergünstigungen:

„Einige subventionsähnliche Regelungen werden jedoch - seit 1977 durch die damals erfolgte neue Begriffsbestimmung in Anlage 3 - ebenso nachrichtlich aufgeführt wie steuerliche Sonderregelungen, die nicht die Wirtschaft, sondern einen abgrenzbaren sonstigen gesellschaftlichen Bereich begünstigen. Dies sind vor allem Begünstigungen für gemeinnützige Organisationen, Vereine, Kirchen, Parteien, den Gesundheitssektor und die Sozialversicherungen.“

In einer Definition seitens der BpB liegt der Schwerpunkt auf Hilfeleistung:

„Subventionen (von lat. subvenire = zu Hilfe kommen) sind finanzielle staatliche Zuschüsse, die nicht an eine direkte Gegenleistung gebunden sind. Empfänger von Subventionen können (andere) Staaten, Unternehmen oder private Haushalte sein. Subventionen fließen direkt (Finanzhilfen) oder indirekt (Steuervergünstigungen). Eine genaue Abgrenzung des Begriffs fällt schwer.“

Insofern ist die generelle Abwehr des Subventionsbegriff seitens der EKD zwar verständlich, aber eben auch formal begrenzt, da formaljuristisch argumentiert wird. Warum diese „Steuerbegünstigungen“ in einem „Subventionsbericht“ genannt werden, bleibt ohne Erläuterung.

4. Kirchensteuern = Spenden?

Die Auffassung, dass die Absetzbarkeit der gezahlten Kirchensteuer mit Spenden (im Allgemeinen) gleich zu setzen seien, beruht auf den gleichermaßen verursachten Einnahmeverlusten des Staates.

Dazu heißt es im 14. Subventionsbericht (Bundestags-Drucksache 12/5580 vom 26.08.93, S. 221):

„Zeitpunkt der Einführung und Zielsetzung. 1922/1948: Begünstigung anerkannter Religionsgesellschaften und ihnen gleichgestellter Religionsgemeinschaften aus kirchen- und sozialpolitischen Erwägungen. Befristung: unbefristet. Stellungnahme: Gründe bestehen fort. Im übrigen Einschränkung nicht sinnvoll, da Kirchensteuer jedenfalls mit Spenden gleichbehandelt werden müßte.“

Die geforderte Gleichbehandlung von Kirchensteuern und Spenden erschließt sich jedoch nicht. Dabei würden zwei Aspekte der Unterschiedlichkeit nicht beachtet: Zum einen ist die Kirchensteuer keine freiwillige Geldzahlung (wie Spenden) sondern eine mit staatlichen Hoheitsmitteln beigetriebene und staatlich anerkannte Forderung der Kirchen. Zum einen werden die „anerkannten“ Religionsgemeinschaften, die Körperschaften des öffentlichen Rechts sind, privilegiert, da nur deren Mitglieder diese Sonderausgabe geltend machen können. Insofern schafft der Staat zwei Klassen von Religionsgemeinschaften, was dem Prinzip der Gleichbehandlung widerspricht.

Wenn es heißt, dass auch andere Zahlungen als „Förderung religiöser Zwecke“ absetzbar und anerkannt sind, so bleibt es dennoch, auf Grund der Ungleichbehandlung, ein Eingriff in die Religionsfreiheit.

„Ist die Religionsgemeinschaft nicht als Körperschaft des öffentlichen Rechts anerkannt, können Sie Ihre Beiträge bis in Höhe von 20 Prozent des Gesamtbetrags der Einkünfte als Spenden zur „Förderung religiöser Zwecke“ absetzen. Diese Angaben müssen Sie im Bereich „Spenden“ machen. Das gilt beispielsweise für die altbuddhistische Gemeinde. Die Scientology-Church ist keine Religionsgemeinschaft.“ (Quelle)

5. Weitere Subventionierungen

Unter dem Aspekt der finanziellen Hilfen sind auch zwei weitere staatliche Handlungsweisen zu sehen: zum einen das staatliche Inkasso der Kirchensteuer sowie die kostenfreie Berechnung und Überweisung der Kirchensteuer durch die Arbeitgeber.

„Staatliches Inkasso“ bedeutet, dass der Staat mit hoheitlichen Rechten die zu zahlende Kirchensteuern beitreibt. Das erfolgt über die Finanzämter und die Lohn-/Einkommensteuer. Dafür erhält der Staat als Verwaltungsaufwand zwischen zwei und vier Prozent, d. h. rund drei Prozent des Kirchensteueraufkommens, derzeit rund 380 Mio. Euro.

Ob das angemessen ist oder nicht, ist hier nicht die Frage, sondern der Aspekt, dass der Staat damit den Kirchen die Kosten für eine eigene Kirchensteuerverwaltung erspart. Nach den Erfahrungen in Österreich, wo der „Kirchenbeitrag“ von den Kirchen selber eingezogen werden muss, sind das rund 20 Prozent des Kirchensteueraufkommens, derzeit rund 2,5 Mrd. Euro. Rechnet man den Betrag für das staatliche Inkasso dagegen, so bedeutet das für die Kirchen eine Ersparnis von rund 2,1 Mrd. Euro im Jahr.

Das staatliche Inkasso in seiner gegenwärtigen Form ist zudem auch nur möglich durch den Eintrag der Kirchenzugehörigkeit auf der Lohnsteuerkarte, die 1933 von den Nationalsozialisten angeordnet wurde und gegen die Weimarer Reichsverfassung sowie gegen das Grundgesetz verstößt, da nach Art. 140 GG/Art. 136 WRV niemand verpflichtet ist, seine religiöse Überzeugung zu offenbaren, es sei denn gegenüber dem Staat im Rahmen der staatlichen Rechtsordnung oder für statistische Zwecke.

„Art. 136 (3) Niemand ist verpflichtet, seine religiöse Überzeugung zu offenbaren. Die Behörden haben nur soweit das Recht, nach der Zugehörigkeit zu einer Religionsgesellschaft zu fragen, als davon Rechte und Pflichten abhängen oder eine gesetzlich angeordnete statistische Erhebung dies erfordert.“

In ständiger Rechtsprechung hat das Bundesverfassungsgericht erklärt, dass dadurch keine Grundrechte verletzt werden, wie z. B. im Beschluss vom 25. Mai 2001 - 1 BvR 2253/00:

„Die gesetzlich vorgesehene Eintragung der Religionszugehörigkeit auf der Lohnsteuerkarte verletzt keine Grundrechte von Arbeitnehmern. Sie ist mit der durch Art. 4 Abs. 1 GG gewährleisteten und in Art. 140 GG in Verbindung mit Art. 136 Abs. 3 Satz 1 WRV besonders hervorgehobenen Freiheit, religiöse Überzeugungen zu verschweigen, vereinbar (vgl. BVerfGE 49, 375 <375 f.>). Entsprechendes gilt für die hier in Rede stehende Eintragung „–“, aus der ersichtlich wird, dass der Beschwerdeführer keiner kirchensteuererhebungsberechtigten Religionsgemeinschaft angehört.“

Laut einem LTO-Artikel „Angaben zur Religion auf Lohnsteuerkarte“ (2011) hat der Europäische Gerichtshof für Menschenrechte (EGMR) diese Sichtweise übernommen.

„Nach einer Entscheidung des Europäischen Gerichtshofs für Menschenrechte (EGMR) verletzt die Verpflichtung, die Behörden über die Nichtzugehörigkeit zu einer zur Erhebung der Kirchensteuer berechtigten Kirche oder Religionsgemeinschaft zu informieren, nicht die Artikel 8 und 9 EMRK (Urt. v. 17.02.2011, Beschwerde-Nr. 12884/03).

Die Straßburger Richter befanden, dass es sich bei der genannten Verpflichtung zwar um einen Eingriff in das Recht handelt, seine religiösen Überzeugungen nicht preiszugeben. Dieser Eingriff sei nach deutschem Recht auch gesetzlich vorgesehen und verfolge den legitimen Zweck, das Recht der Kirchen und Religionsgemeinschaften auf Erhebung der Kirchensteuer zu gewährleisten.

Allerdings ist dieser Eingriff nach Auffassung des EGMR verhältnismäßig und daher hinzunehmen.“

Durch diesen Eintrag erhält der Arbeitsgeber nicht nur Kenntnis von der Religionszugehörigkeit der Mitarbeitenden - was ihm schon aus Datenschutzgründen und der Religionsfreiheit verwehrt sein sollte - sondern es wird den Arbeitgebern vor allem auch ermöglicht, die Kirchensteuer zu berechnen und zu überweisen und sie sind – gegenüber dem Fiskus, d. h. dem Staat und nicht der Kirche – verpflichtet, dies kostenlos zu tun.

„Die Verpflichtung des Arbeitgebers zum (kostenlosen!) Einbehalt der Kirchenlohnsteuer erschien dem BVerfG – trotz damals kontroverser Debatte – so problemlos, dass es 1977 eine Verfassungsbeschwerde nicht einmal zur Entscheidung annahm. Begründung: Das Kirchenlohnsteuerverfahren sei verfassungsgemäß (eine vom BVerfG und der herrschenden Meinung noch nie überprüfte begründungslose These), die Arbeitgeber lediglich Beauftragte des Steuerfiskus. Der Arbeitgeber unterstütze dabei ‚im Rahmen seiner sozialstaatlich gebotenen Fürsorgepflicht zugleich seine Arbeitnehmer in der vereinfachten Erfüllung der ihnen obliegenden Kirchensteuerpflicht‘.“

Für diese Arbeitsaufwand wären die gleichen Kosten wie für das staatliche Inkasso selbst anzusetzen: 380 Mio. Euro.

Fasst man diese drei Elemente zusammen (Einnahmeverluste des Staates, Kostenersparnis für die Kirchen durch das staatliche Inkasso und die kostenlose Dienstleistung der Arbeitsgeber), so ergibt sich ein Betrag von rund 6,6 Mrd. Euro.

Carsten Frerk

____________________________________

[1] Vgl. dazu: Carl Joseph Hering, Hubert Lentz (Hrsg.) „Entscheidungen in Kirchensachen seit 1946“, Band 14, S. 294.