Entwicklung der Kirchenbanken in Deutschland

In den 1920er Jahren entstanden die ersten kirchlichen Darlehensgenossenschaften mit dem Grundgedanken der gegenseitigen Hilfe bei finanziellen Problemen. Viele Kirchengemeinden suchten nach Möglichkeiten, ihre finanziellen Mittel selbstständig und unabhängig nutzen zu können. Die Kirchenbanken wurden für kirchliche und caritative Rechtsträger gegründet und beschränken sich damit auf kapitalkräftige Großkunden.

Von Elke Schäfer

In Deutschland bestehen inzwischen nur noch sieben direkte Kirchenbanken, die allerdings außerhalb der Amtskirchen und ihrer Werke recht unbekannt sind: zwei Evangelische und fünf katholische Banken.

Von den ursprünglich sieben evangelischen Banken fusionierten bereits 2003 die Bank für Kirche und Diakonie eG (Duisburg) mit der Evangelischen Darlehns-Genossenschaft eG (Münster) zur KD-Bank (Bank für Kirche und Diakonie eG Dortmund). Bei einer Bilanzsumme von 5.811 Mio. € (2019) werden neben den 7.000 institutionellen Kunden 28.000 Privatkunden betreut. Die Filialen waren zum Teil ehemalige Landeskirchliche Kreditgenossenschaften, die bis 2010 ebenfalls mit der KD-Bank fusionierten.

Die Evangelische Kreditgenossenschaft eG Kassel (EKK) fusionierte im Geschäftsjahr 2005 mit der ACREDOBANK und 2014 mit der Evangelischen Darlehnsgenossenschaft eG (Kiel, Berlin) zur Evangelischen Bank eG (Kassel). Mit einer Bilanzsumme von 7,86 Mrd. € (2019) ist sie die größte Kirchenbank in Deutschland. Hier werden etwa 19.000 institutionelle Kunden (meist aus Kirche und Diakonie) und 72.000 private Kunden (kirchliche und ehrenamtliche Mitarbeiter) betreut.

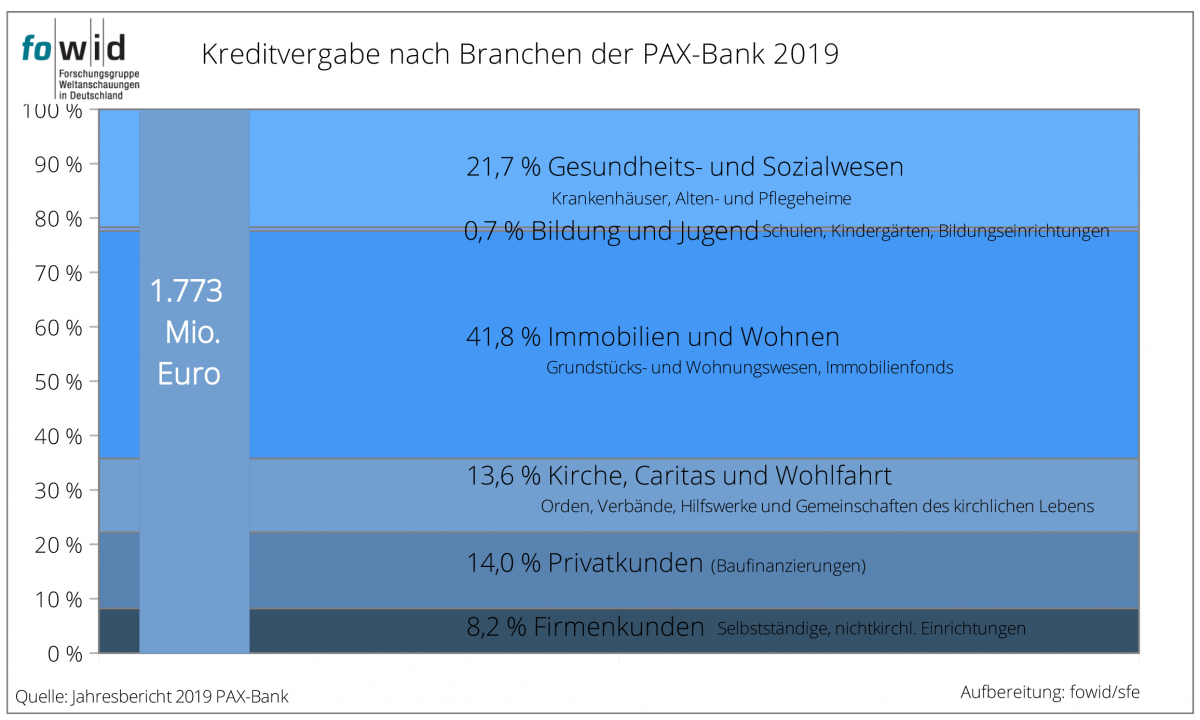

Die fünf katholischen Institute bieten institutionellen Kunden aus dem kirchlichen und caritativen Bereich und deren Mitarbeitern ihre Dienste an. Andere Privatpersonen ohne kirchlichen Arbeitgeber, die bis vor kurzem generell ausgeschlossen waren, können inzwischen bei der Bank im Bistum Essen und der PAX-Bank ebenfalls Bankkunde werden.

- BIB: Bank im Bistum Essen eG (Essen)

- BKC: Bank für Kirche und Caritas eG (Paderborn)

- DKM: Darlehnskasse Münster eG (Münster)

- LIGA Spar- und Kreditgenossenschaft eG (Regensburg, Augsburg, Bamberg, Dresden, Eichstätt, München, Nürnberg, Passau, Regensburg, Speyer, Stuttgart, Würzburg)

- PAX-Bank eG (Köln, Aachen, Berlin, Erfurt, Essen, Mainz, Trier, Rom) – 2009 Kooperation mit EthikBank (das verwaltete Kundengeschäftsvolumen liegt bei insgesamt 7,95 Mrd.€)

Weitere kirchliche Banken, die nicht zum Raum der beiden großen Amtskirchen gehören, sollen hier nur genannt werden. Dabei handelt es sich u. a. um die:

Banken mit freikirchlichem Hintergrund

- Spar- und Kreditbank Evangelisch-Freikirchlicher Gemeinden (SKB), als Bank der Baptisten in Deutschland in den 1930er Jahren gegründet, vergibt die Bank Darlehen an Gemeinden, diakonische Einrichtungen und Werke im Bund Evangelischer Freikirchlicher Gemeinden in Deutschland KdöR. Inzwischen arbeitet die Bank auch mit Gemeinden außerhalb des Bundes zusammen.

- Spar- und Kreditbank des Bundes Freier evangelischer Gemeinden (SKB) in Witten ist die Spar- und Kreditbank des Bundes Freier evangelischer Gemeinden in Deutschland und als solche Finanzpartner der Einrichtungen, Werke und angeschlossenen Gemeinden des Bundes sowie deren Mitarbeiter, Mitglieder und Freunde. Die SKB wurde im Jahr 1925 gegründet.

- Bank für Orden und Mission (eine Zweigniederlassung der VR Bank Untertaunus eG) in Idstein, Untertaunus, investiert das bei ihr angelegte Geld unter Berücksichtigung ethischer Grundsätze. Sie vergibt keine Kredite. Ein Teil des Geschäftsgewinns fließt an die Missionszentrale des Franziskanerordens für konkrete Hilfsprojekte zugunsten notleidender Menschen in aller Welt.

- Steyler Bank in Sankt Augustin tätigt ihre Investitionen ebenfalls nach ethischen Kriterien. Dabei arbeitet sie auf der Basis des Frankfurt-Hohenheimer Leitfadens und ist Mitglied im Verein Corporate Responsibility Interface Center. Gewinne werden ausschließlich zur Unterstützung der Hilfsprojekte der Steyler Missionare verwendet. „Die Bank mit doppelt guten Zinsen!“, da ein Teil der Zinsen für die Missionsarbeit der Steyler Missionare gespendet wird.

Fast alle kirchlichen Banken haben die Rechtsform einer eingetragenen Genossenschaft mit beschränkter Haftung (eG) und gehören größtenteils als Genossenschaften dem Bundesverband der Deutschen Volksbanken und Raiffeisenbanken e. V. an.

Die Bank für Sozialwirtschaft AG, die ausschließlich institutionelle Kunden aus dem Gesundheits- und Sozialsektor betreut, ist ebenfalls zu den Kirchenbanken hinzuzurechnen, da die katholische und evangelische Kirche über die Caritas und Diakonie mit jeweils 26 Prozent zusammen Mehrheitsaktionäre sind. Das heißt rund die Hälfte sind „Kirchengelder”.

Banken der Katholischen Kurie

- Das Istituto per le Opere di Religione (IOR) (deutsch Institut für die religiösen Werke, allgemein bekannt als „Vatikanbank“) ist eine Bank im Besitz des Heiligen Stuhles. Sie ist formell keine Staatsbank der Vatikanstadt, obwohl sie auch deren Aufgaben erfüllt. in den letzten Jahrzehnten gab es immer wieder Vorwürfe wegen Korruption, Geldwäsche Machtintrigen und undurchsichtiger Strukturen und Geschäfte. 2009 wurde der gesamte Aufsichtsrat und der Präsident des IOR von Papst Benedikt XIV ausgetauscht. 2012 wurde der neue Präsident erneut entlassen, weil er es nicht verstanden hatte, die Geldwäsche-Vorwürfe auszuschalten.

- Daneben gibt es als Finanzbehörde des Vatikans die Apostolische Kammer (lat.: Camera Apostolica). Im Mittelalter war die Apostolische Kammer die päpstliche Finanzbehörde, seit Papst Pius X. ist sie hingegen nur noch während einer Sedisvakanz befugt, die Güter des Apostolischen Stuhls zu verwalten.

Geldeinlagen

Da bei diesen Banken vorrangig konfessionelle Rechtsträger ein Konto haben, wäre dort das institutionelle Geldvermögen im konfessionellen Bereich „sichtbar“, wenn man die Einlagen der Privatkunden abzieht. Der Anteil der Privatanlagen variiert je nach Bank und Jahr. Von der KD-Bank wurde der Anteil der Privatkundeneinlagen für 2014 mit ca. 10 Prozent des Einlagevolumens beziffert. Die BiB (Bank im Bistum Essen) hatte im Jahr 2000 nur 612 institutionelle Mitglieder (= 26,8 Prozent aller 2.307 Mitglieder), die jedoch über 92,7 Prozent aller Kundeneinlagen verfügen. [Bank im Bistum Essen, Geschäftsbericht 2000, Seite 16 und 19] Im Geschäftsbericht 2011 gibt sie etwa 8,5 Prozent Privatkundeneinlagen an und die EKK ca. 20 Prozent. Inzwischen ist davon auszugehen, dass in den letzten Jahren etwas mehr private Kundengelder dort geparkt wurden, da die Kirchenbanken attraktivere Konditionen bieten, als andere Banken. (Leider sind in den aktuelleren Geschäftsberichten keine Angaben mehr dazu zu finden.) Auch wenn sich die Banken für kirchliche Mitarbeiter (auch ehrenamtliche) als Mitglieder geöffnet haben, ist die institutionelle Struktur vorrangig, sie beschränken sich überwiegend auf kapitalkräftige Großkunden und gliedern das kostenintensiven Massengeschäfts mit Kleinkunden aus.

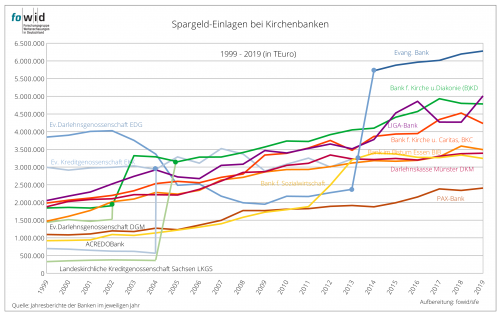

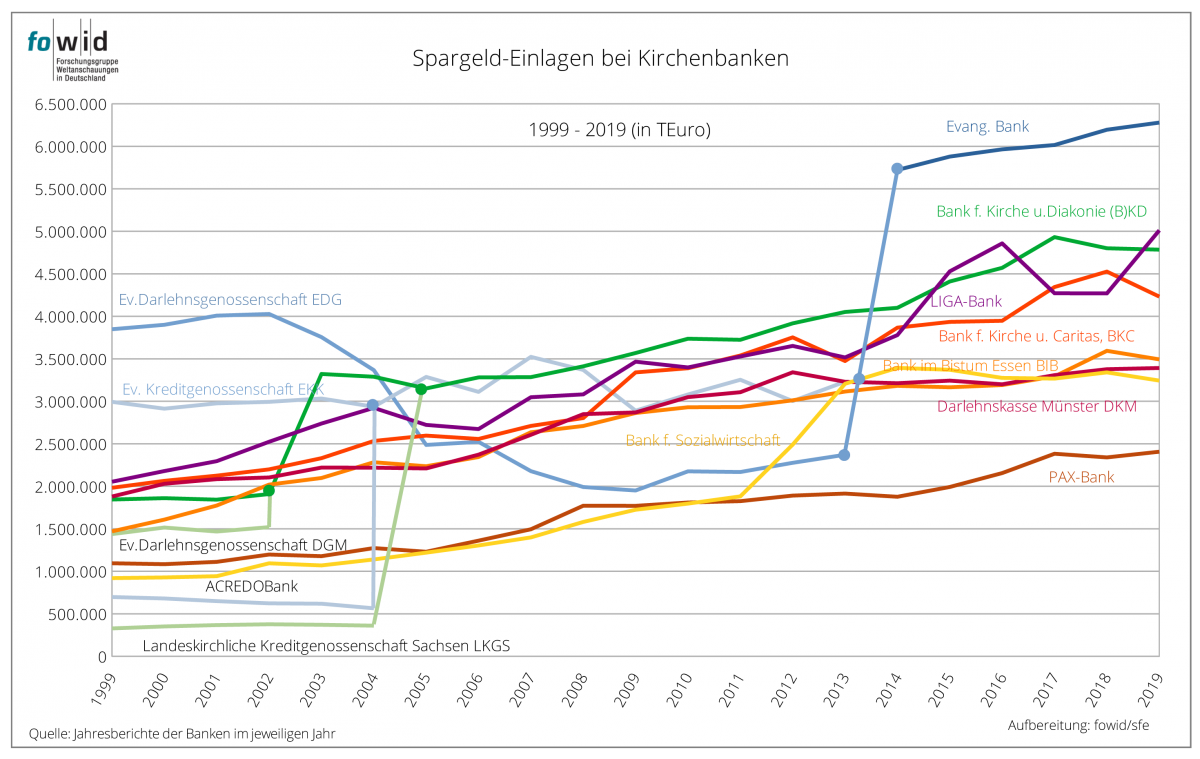

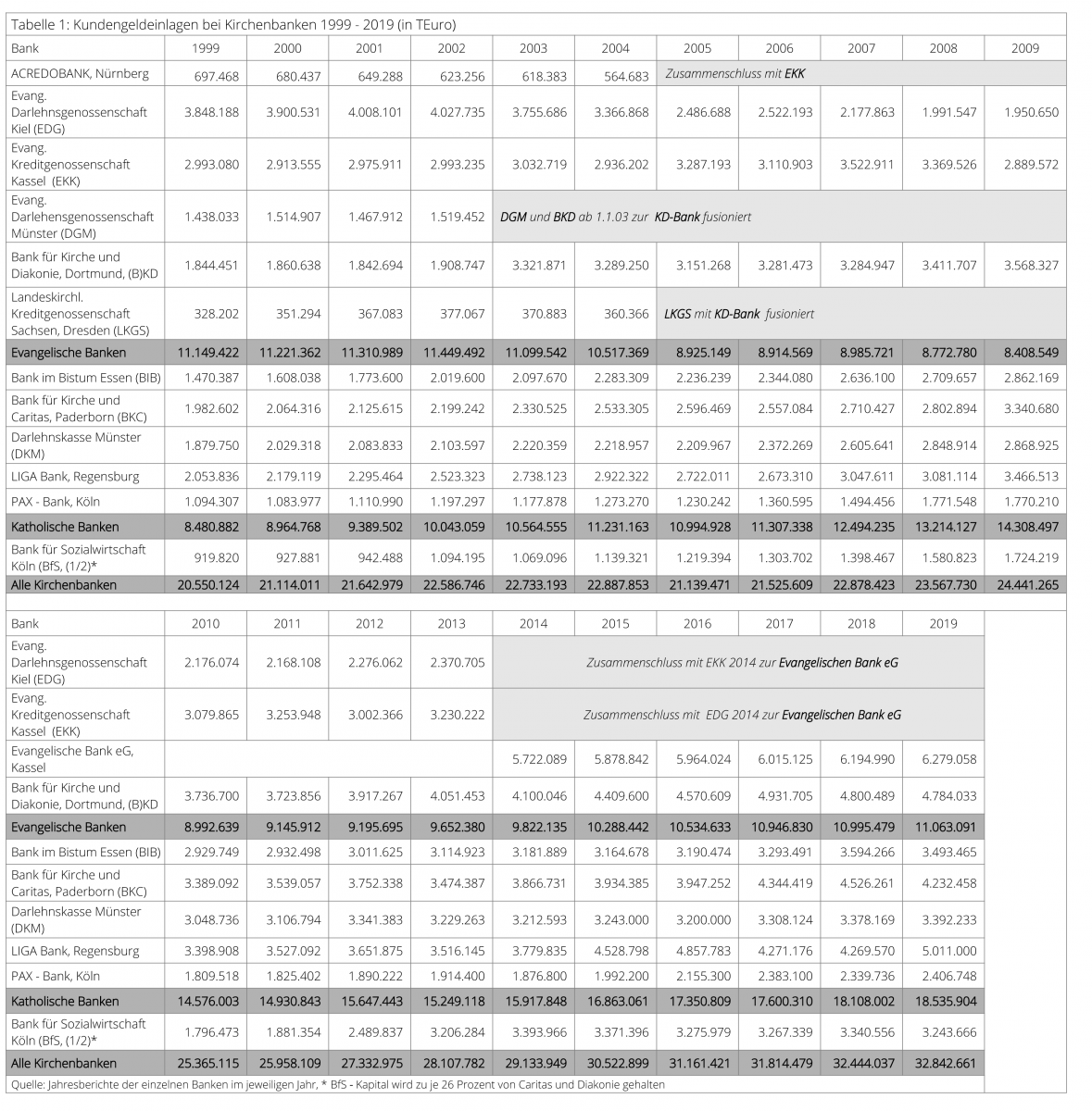

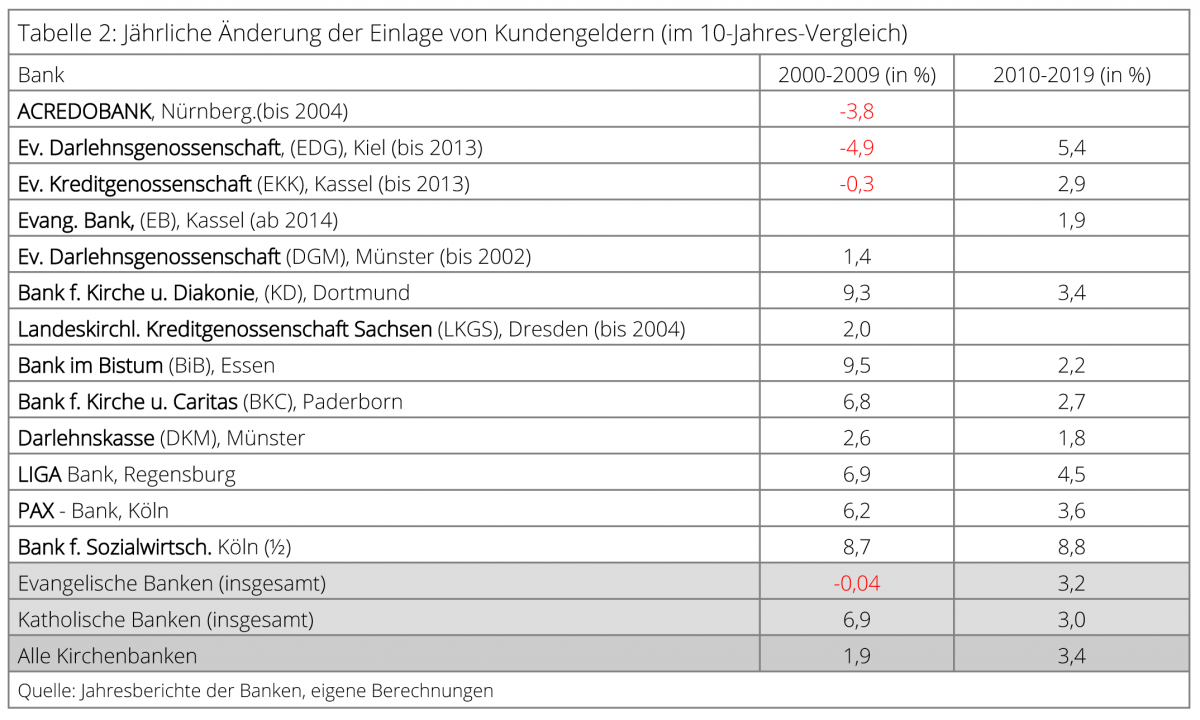

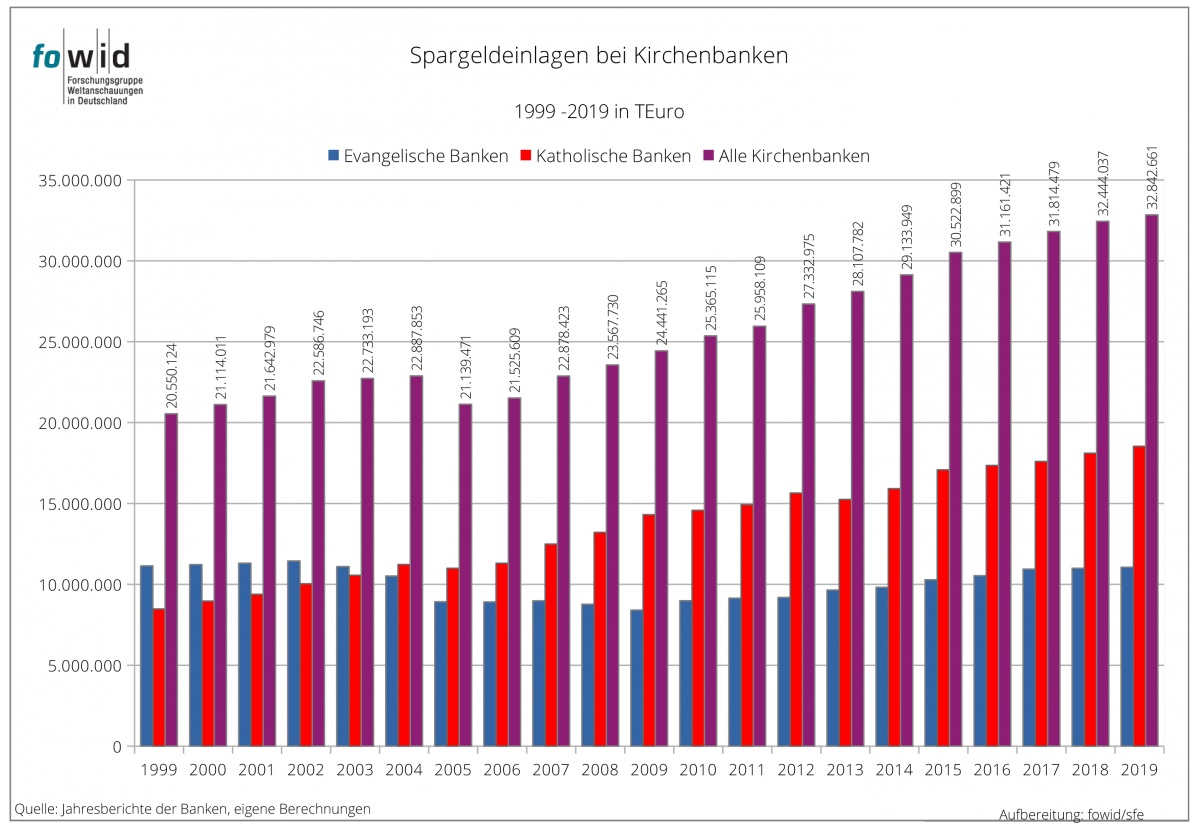

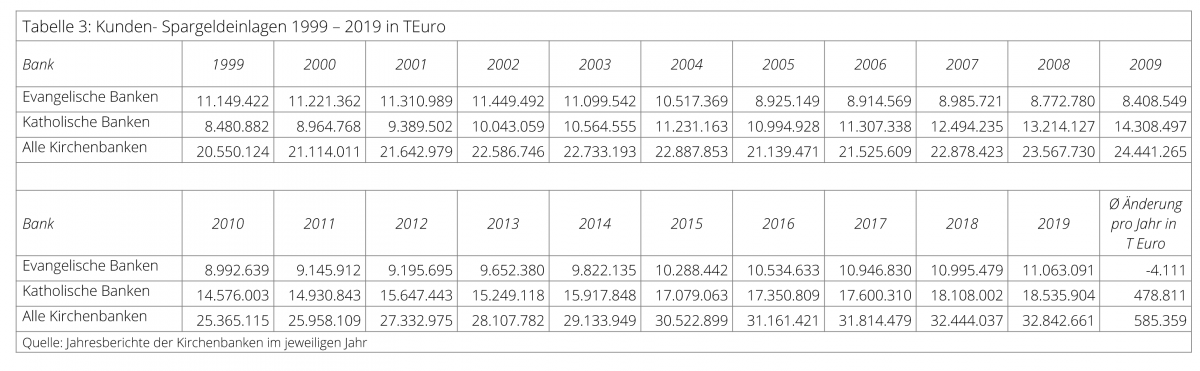

Bemerkenswert erscheint bei den Kirchenbanken nicht so sehr die absolute Höhe der sichtbaren Geldeinlagen (Ende 2019 waren es rund 32,8 Mrd. Euro), sondern die Veränderungen in Jahren: Von 2010 bis Ende 2019 wurden insgesamt etwa 8,4 Mrd. Euro mehr auf die Konten gelegt, mit einer durchschnittlichen Steigerungsrate von 3,4 Prozent pro Jahr seit 2010.

In den Jahren der öffentlich verkündeten Armut durch die Kirchen wurden in den letzten 10 Jahren jährlich rund 265 Mio. Euro bei den evangelischen Banken und ca. 423 Mio. Euro mehr auf die Konten der katholischen Banken gelegt. Im 20-Jahres-Vergleich schneiden die evangelischen Banken schlechter ab. Da erreichen sie 2019 erst wieder das Niveau von 1999.

Die Kundeneinlagen steigen pro Jahr und die meisten Banken haben keine Chance, die gleiche Summe als Kredit auszugeben. In den letzten Jahren sind so die Kundengelder auf insgesamt knapp 33 Mrd.€ angestiegen, das heißt ein durchschnittlicher Zuwachs von 3 Prozent jährlich in den letzten 10 Jahren bei den evangelischen Banken, bei den katholischen sogar 3,2 Prozent. Nur die Bank für Sozialwirtschaft konnte die Einlagen insgesamt in den letzten 5 Jahren um etwa 300 Mio. € reduzieren. Der Bank im Bistum Essen ist es 2019 gelungen gegenüber 3.493 Mio. € Einlagen auch 3.395 Mio. € Kredite auszureichen. Im Jahr 2009 war dies etwa nur zur Hälfte möglich.

Die Kirchen haben natürlich andererseits das Problem, die steigenden Pensionsverpflichtungen abzusichern. Seit 2007 mussten die Kirchen die Sicherung der Versorgungslasten selbst übernehmen.

„Mit der Berufung von Mitarbeitenden in öffentlich-rechtliche Dienstverhältnisse auf Lebenszeit (Pfarrerinnen, Pfarrer, Kirchenbeamtinnen und –beamte) ist eine lebenslange Versorgungszusage für die Person und ggf. deren Hinterbliebene verbunden. Diese ist ein wesentlicher Bestandteil des besonderen Dienst- und Treueverhältnisses und in den hergebrachten Grundsätzen des Berufsbeamtentums verfassungsrechtlich verankert. Durch die Versorgungszusage entsteht eine Versorgungslast, die durch die Anstellungskörperschaft zu finanzieren ist.

Öffentliche Haushalte haben die Finanzierung jahrzehntelang aus den laufenden Haushalten vorgenommen. Dabei wurde nicht immer bzw. häufig nicht ausreichend bedacht, welche langfristige Belastung durch die Einrichtung zusätzlicher Beamtenstellen entsteht. Der Anteil der Aufwendungen für die Besoldung und Versorgung der öffentlich-rechtlich Beschäftigten ist daher in den letzten Jahren in nahezu allen öffentlichen Haushalten rapide angestiegen. Das Land Nordrhein-Westfalen hat vor wenigen Jahren begonnen, bei Neuberufungen auf Lebenszeit eine Versorgungsrücklage aufzubauen.” (ekir, 2007, Sicherung der Versorgungslasten)

Das hohe Finanzvermögen bei Kirchen dient also auch dazu, die hohen Pensionsrückstellungen abzudecken. Deshalb muss den Pensionsverpflichtungen in der Bilanz Finanzvermögen gegenüberstehen, welches die Verzinsung erwirtschaftet, die bei der Berechnung der Rückstellungen einkalkuliert wurde. Das Finanzvermögen, das die Kirchen bei den Banken geparkt haben, steht dann meist nicht zur freien Verfügung.

Aufgrund der sinkenden Zinsen mussten die Pensionsrückstellungen in den letzten Jahren immer wieder aufgestockt werden. Auch die EKD verweist im Haushaltbericht für 2020 auf diesen Aspekt :

„Die hinterlegten Finanzmittel bei den Kirchenbanken dienten der Finanzdeckung der Rücklagen. Denn diese sind zur Erfüllung bestimmter widmungsgemäßer Aufgaben, vor allem aber der Risikovorsorge und der Zukunftsvorsorge bestimmt. Wichtiger Zweck der Finanzmittel ist weiterhin die Sicherung der Verpflichtungen, insbesondere der Versorgungsverpflichtungen für die Bediensteten. Die bilanziellen Rückstellungen für die Sicherstellung der Versorgung sollen gedeckt sein. Die Rückstellungen sind jedoch nicht vollständig durch Finanzmittel gedeckt. Die Deckungslücke verringerte seit dem Jahre 2016 von 11,1 Millionen Euro über 8,3 Mio. Euro auf nunmehr 6,2 Mio. Euro.”

Die KD-Bank konstatierte bereits in ihrem Geschäftsbericht 2007, dass es „zu großen Verschiebungen innerhalb der Anlageformen kam. Der Trend lag bei „raus aus den Spareinlagen” und der Bestand verringerte sich da bereits um fast 17 Prozent gegenüber 2006 auf 536,6 Mio. €. Die außerbilanziellen Geschäfte erhöhten sich bei den Finanzderivaten von 218,4 Mio. € auf 263,2 Mio. €. Zudem wurden mehr börsengehandelte Kunden-Aktienoptionen abgeschlossen. Ende 2007 hatte die KD-Bank 3.238 Depots mit einem Kurswert von 1.262 Mio. € im Bestand, 23,7 Mio. mehr als im Vorjahr.

Im Geschäftsbericht 2018 gibt sie ebenfalls an, dass

„die Mehreinnahmen im Wesentlichen zum Ausgleich der Versorgungslücken bei den Versorgungskassen verwendet wurden. Da die Versorgungskassen aber nicht mehr ihrem Versorgungsauftrag über Bankeinlagen abdecken können und aufgrund der Größe der Kassen die Wertpapiertransaktionen häufig ohne die kirchlichen Banken abgewickelt werden, profitiert auch die Bank für Kirche und Diakonie nicht mehr von einem höheren Anlagevolumen bei den Versorgungskassen. Das höhere Kirchensteueraufkommen wirkt aber positiv auf die Einnahmesituation von Kirchenkreisen und Kirchengemeinden, die dadurch ein höheres Kapitalanlagevolumen generieren. Allerdings zeigt sich in den vergangenen Jahren, dass die bessere Einnahmesituation und das niedrige Zinsniveau dazu führen, in der Vergangenheit aufgenommene Darlehen zurückzuzahlen.”(KD-Bank-GB_218_web.pdf)

Bei der Zeitreihe für die evangelischen Kirchenbanken wird deutlich, dass ab dem Jahr 2002 gegenüber den Vorjahren weniger an Geldeinlagen „geparkt”, sondern stattdessen in Aktienfonds (wie aus den Geschäftsberichten der evangelischen Kirchenbanken zu schließen ist) angelegt wurden.

Da besonders die evangelischen Kirchen ab dem Jahr 2000 mehr Kundengelder in Aktiendepots angelegt hatten, waren diese auch mehr vom Kursverfall der Aktien ab 2001 betroffen. Durch die Umlagerung der Kundengelder hatten besonders die evangelischen Kirchenbanken Probleme, was sicher ein Grund für die Zusammenschlüsse der evangelischen Banken ab 2003 war.

Der Kursverfall im Aktienmarkt hat die katholischen Träger weniger bis gar nicht getroffen, sie blieben bei den traditionellen Anlagen und konnten bis 2010 die Kundeneinlagen um jährlich fast 7 Prozent steigern. Danach gab es auch bei ihnen größere Schwankungen, die auch mit sinkenden Zinsen für Geldanlagen zu tun hatten. Dennoch beträgt die Zuwachsrate zwischen 2010 und 2019 durchschnittlich 3 Prozent jährlich.

Aufgrund der Beschränkung auf Großkunden und dem Gebietsschutz bieten die Kirchenbanken ihren Mitgliedern ziemlich identische Konditionen: Keine Kontoführungsgebühren, keine Bearbeitungsgebühren und niedrigere Zinsen für Darlehen, bessere Verzinsung der Einlagen und jährlich etwa 3-5 Prozent Dividende auf die Geschäftsanteile (für dieses Jahr haben einige Banken angekündigt, keine Dividenden auszuschütten).

Betriebswirtschaftlich haben die Kirchenbanken einen Vorteil gegenüber anderen Banken. Sie haben einen geringeren Verwaltungsaufwand, weil sie weniger Kunden und damit weniger Bedarf an Mitarbeitern und ein sehr überschaubares Filialnetz haben.

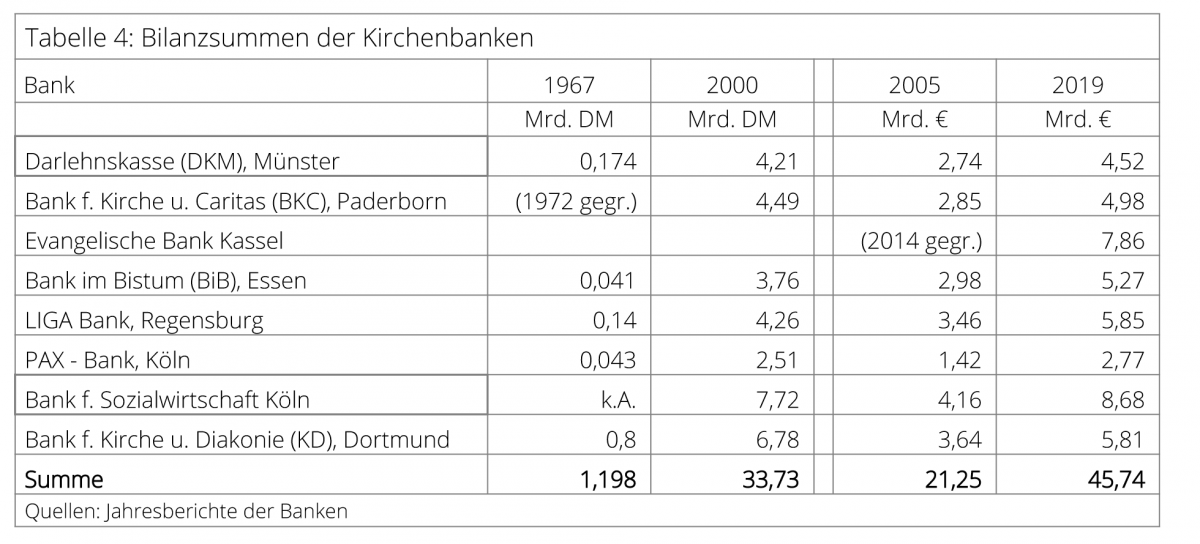

Die Evangelische Darlehensgenossenschaft erklärte 1998, dass sie damit ihren Kunden in dreißig Jahren 443 Millionen DM erspart habe, die sie für Kontenführung und andere Zinssätze bei einer normalen Geschäftsbank hätten bezahlen müssen. [Evangelische Darlehnsgenossenschaft eG, 1968-1998, 30 Jahre Erfolg einer Bank, S. 25] Entsprechend erfreuen sich die Kirchenbanken einer größer werdenden Beliebtheit, was sich z. B. in den Bilanzsummen von ausgewählten Banken im Vergleich von 1967 zu 2000, 2005 und 2019 zeigt:

Die Kirchenbanken tun sich in der jetzigen Niedrigzinsphase schwer, negative Konditionen einzuführen, müssen aber dennoch wirtschaftlich arbeiten. Gerade bei den langjährigen Kunden fällt es den Banken schwer, jetzt Negativzinsen zu verlangen, deshalb bleibt auch für alle anderen Kunden die Chance bestehen, ihr Geld gut verzinst dort zu parken. Dadurch verschärft sich auch bei den Kirchenbanken die Situation immer mehr, weil sie Gelder bekommen, die sie nicht haben wollen. Die BiB will sich ab 2020 mit Negativzinsen auf Geldanlagen der institutionellen Kunden befassen.

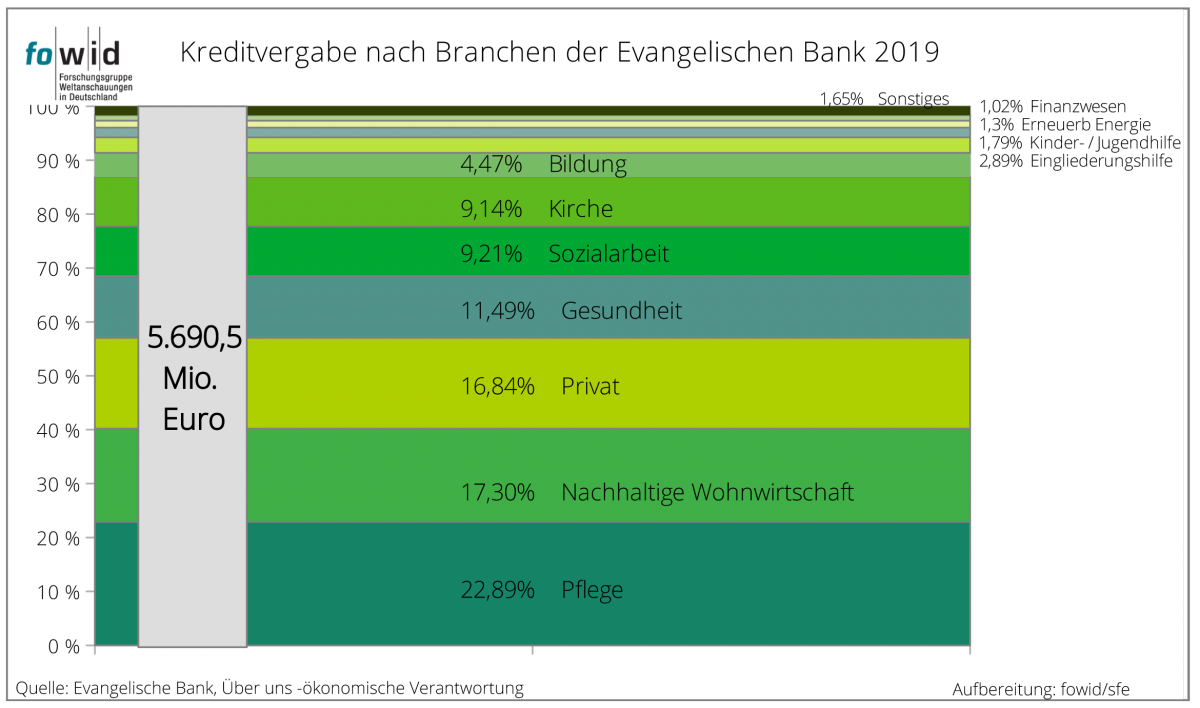

Auch die Kreditvergabe der Banken beschränkt sich meist auf kirchliche Einrichtungen, beispielsweise für den Bau von Altenheimen, die Restaurierung von Kirchen oder energieeffiziente Anlagen auf Kindergärten. Die Kirchenbanken sind dadurch auf der Aktivseite in ihren Geschäften stark eingeschränkt. Sie sammeln zwar viele Einlagen, können diese aber nur zum Teil im Kundenkreditgeschäft unterbringen. Aus dem Grund verfügen Kirchenbanken über deutlich größere Eigenanlagen. Sie haben zwar wenige Anleger, aber dafür mit sehr großen Summen.

Nachhaltigkeit

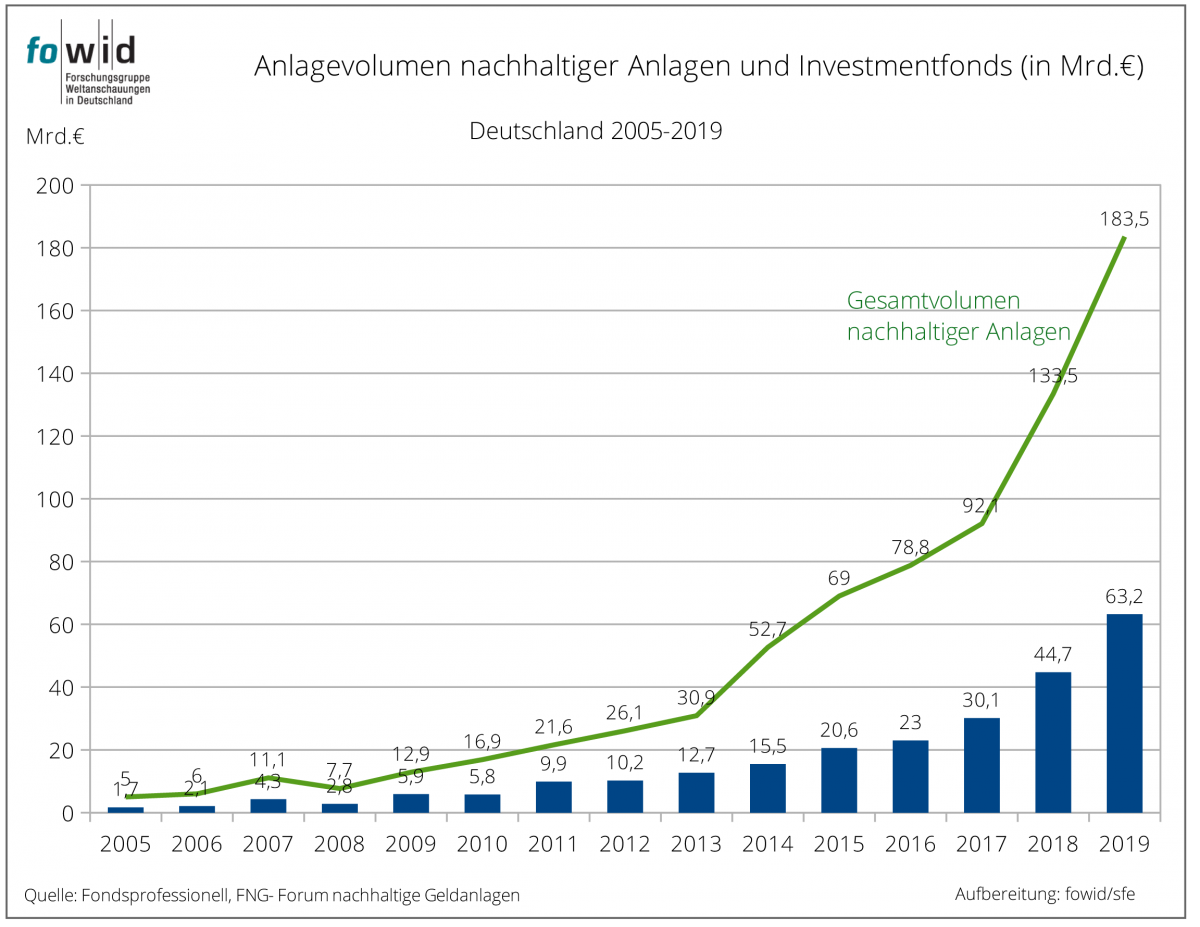

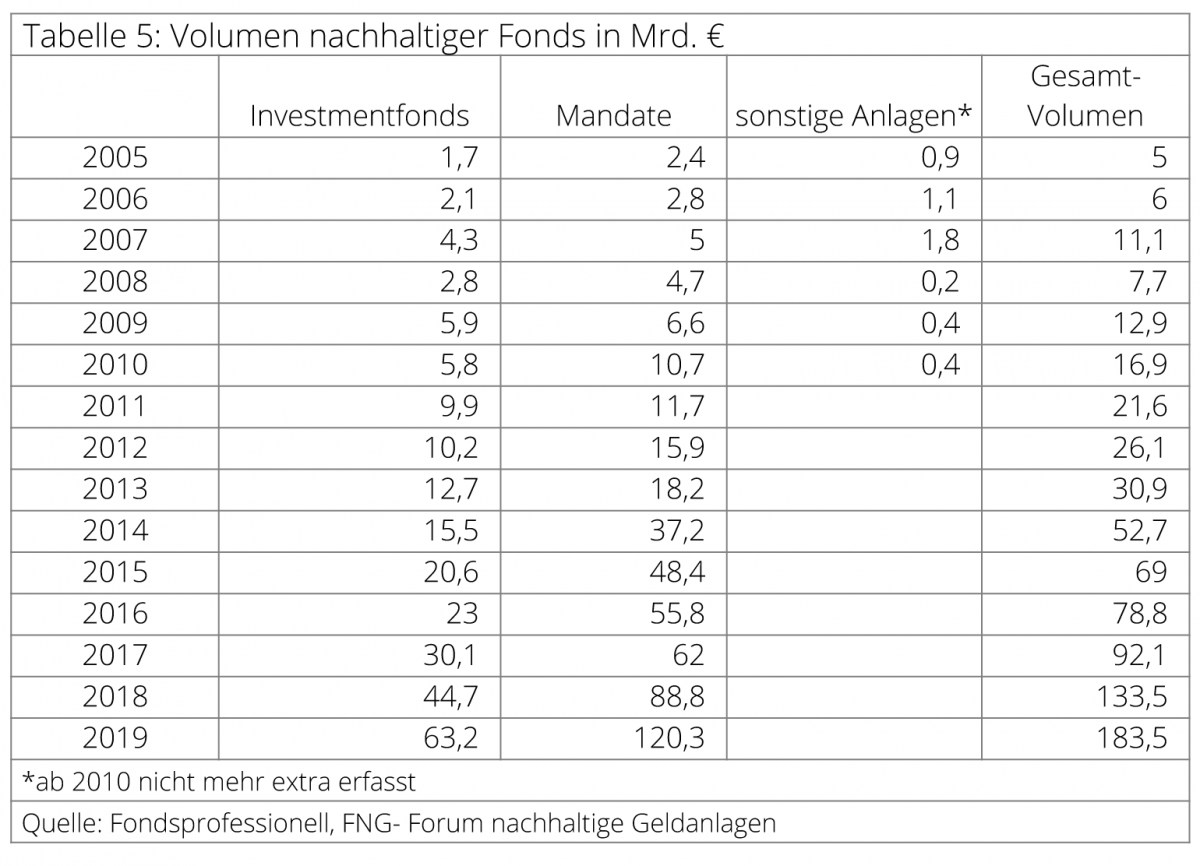

Vor dem Hintergrund, dass Geldanlagen unter besonderer Beachtung ethischer Grundsätze eine immer größere Bedeutung einnehmen, werden kirchliche Banken auch für Privatkunden interessanter. Das Volumen dieser Anlagen hat sich in Deutschland zwischen 2005 und 2012 mehr als verdreifacht, beträgt 2012 rund 16 Milliarden Euro und ist 2018 bei den kirchlichen Trägern auf 53,4 Mrd. Euro angestiegen.

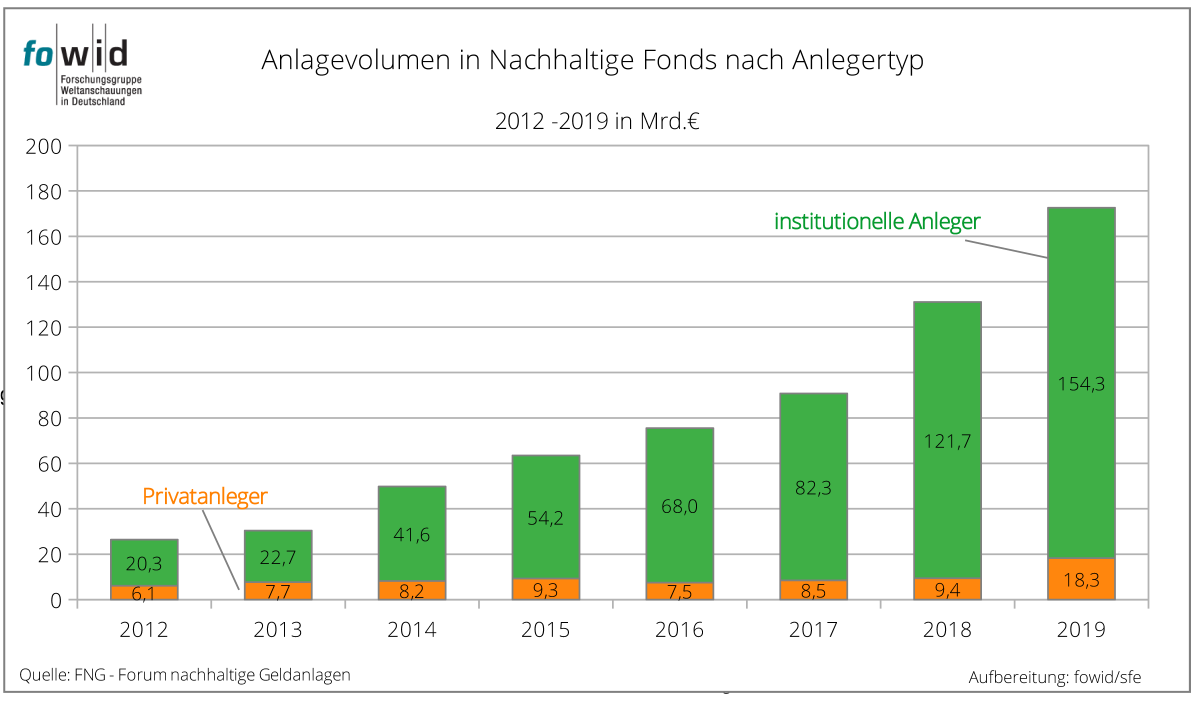

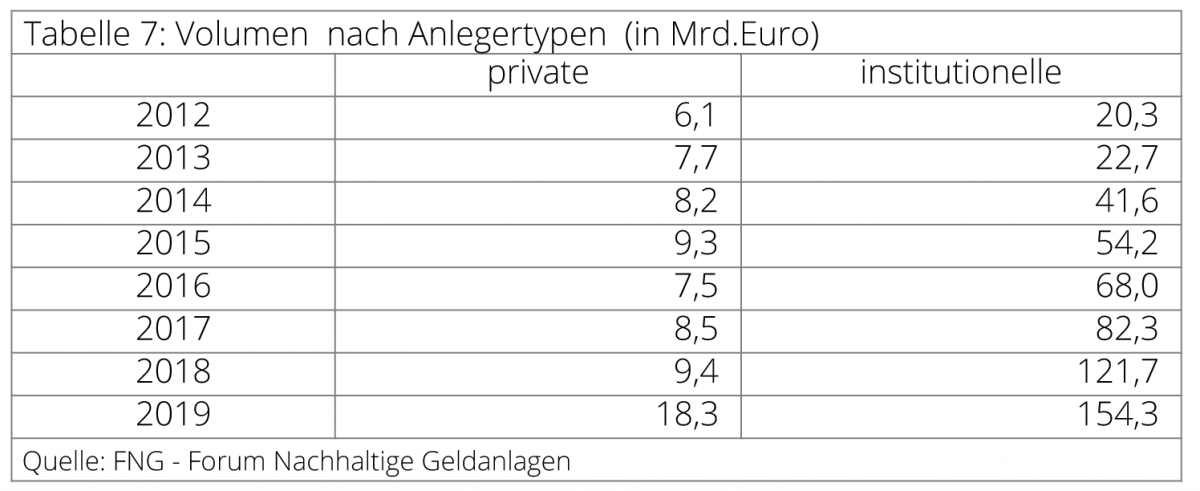

Insgesamt ist das Anlagevolumen bei Nachhaltigen Fonds in den letzten Jahren rasant angestiegen und liegt 2019 in Deutschland bei mehr als 183 Milliarden Euro.

Für Institutionellen Anleger sind strenge treuhänderische Kriterien und die Nutzung von ESG (Environmental, Social, Governance) - Kriterien inzwischen verpflichtend. Einer der Gründe, weshalb es jedoch noch nicht mehr ESG Portfolios in Deutschland gibt ist, dass es keine Einigung darüber herrscht, welche ESG Methode genutzt werden sollte.

Kontroverse Geschäftsfelder und Praktiken von Emittenten sollten bei Geldanlagen so weit als möglich ausgeschlossen werden. Es sind konkrete Nachhaltigkeitsthemen im ökologischen und/oder sozialen Bereich, nach denen die jeweils geeignetsten Wertpapieremittenten herausgefiltert werden.

Für die Auswahl spielen internationale Abkommen, religiöse Wertvorstellungen (aus Christentum, Islam oder Judentum), Menschenrechte, UN-Deklarationen oder ganz individuelle Wertvorstellungen eine große Rolle. Speziell institutionellen Investoren mit einer ausgeprägten Wertorientierung, zu denen neben den Kirchen und Religionsgemeinschaften auch Stiftungen, Pensionskassen, Hochschulen und öffentliche Träger zählen, ist es wichtig, dass ihre Werte in ethisch-nachhaltigen Anlagekriterien zu finden sind.

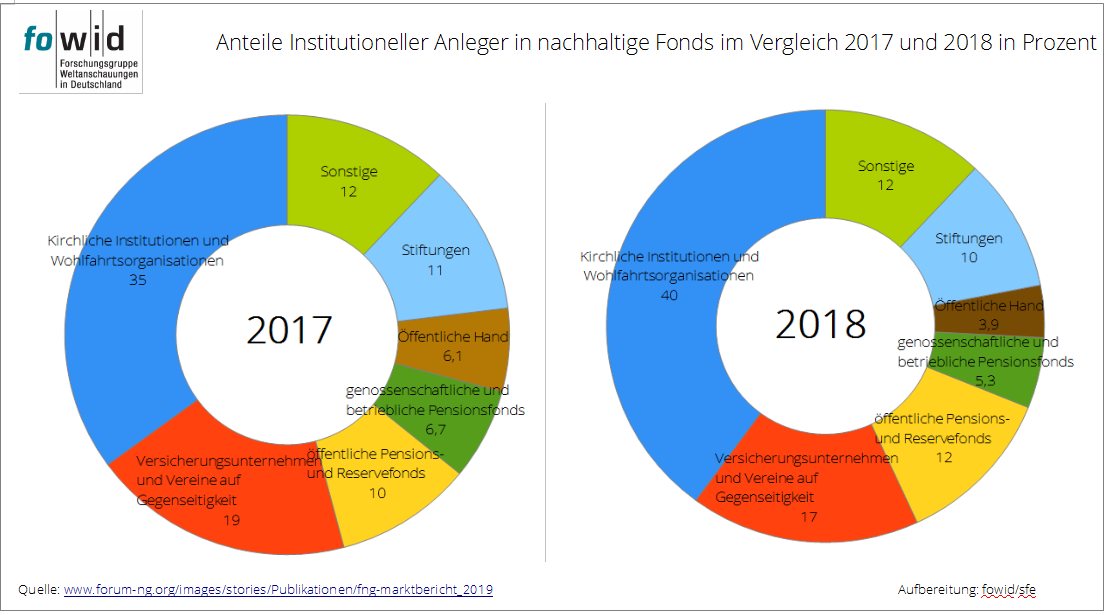

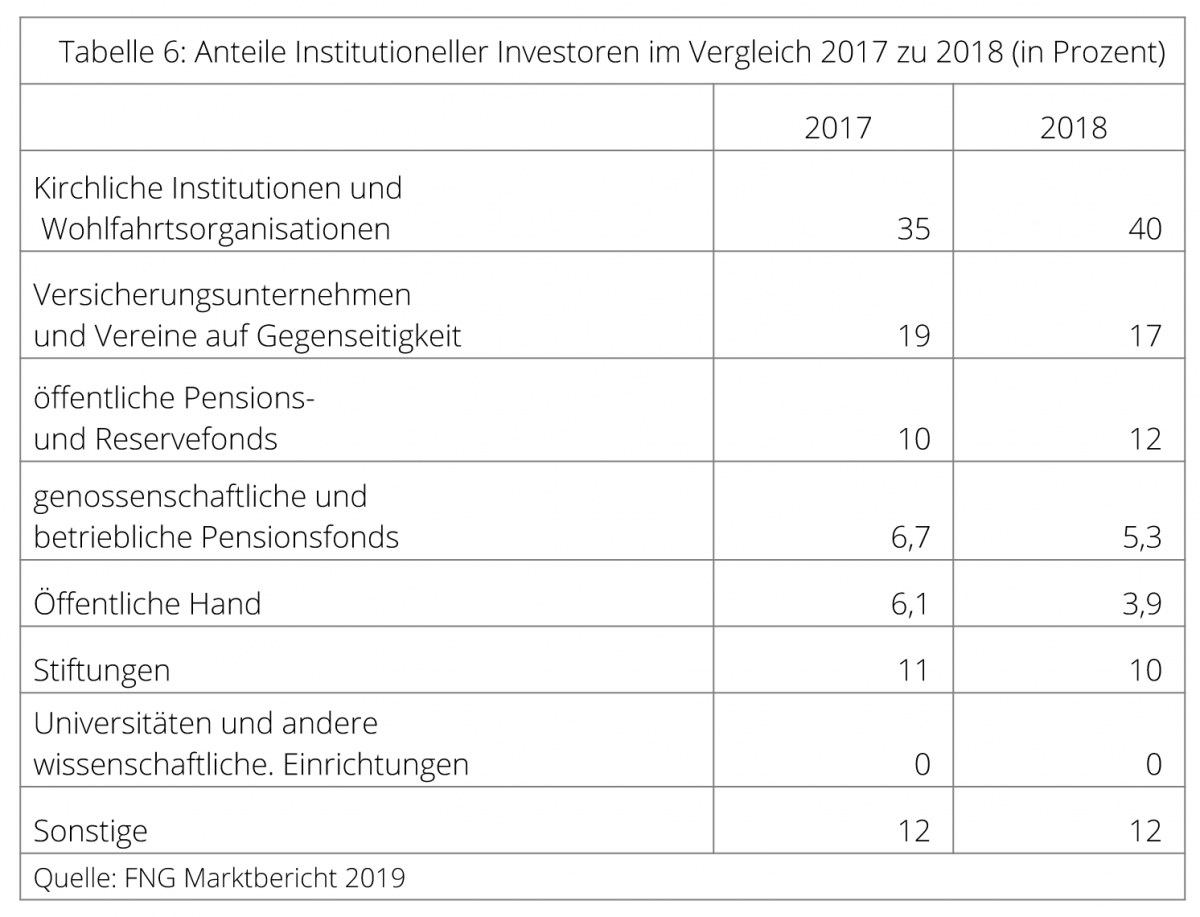

Die Typen institutioneller Investoren haben sich im Vergleich zu 2017 kaum verändert. Zulegen konnten vor allem Kirchliche Institutionen und Wohlfahrtsorganisationen. Auch 2019 sind sie die größte Gruppe institutioneller Investoren in Deutschland.

Es scheint nicht immer leicht zu sein, dem Anspruch der Nachhaltigkeit gerecht zu werden. Es lässt sich offenbar nicht immer vermeiden, dass sich Investitionen in problematische Unternehmen wie BHP Billiton, Nestlé, Vodafone, HSBC, Rio Tinto, Chevron, BASF oder Royal Dutch Shell in den Fondsanteilen finden.

Von einigen Kirchenbanken vertriebenen Fonds hatten besonders in den vergangenen Jahren mit dem Vorwurf zu kämpfen, in Firmen investiert zu haben, die unter dem Verdacht der Geldwäsche und Finanzierung von Terroristen und Drogen standen, ebenso die Mitfinanzierung von Ölraffinerien oder mit illegalen Steuerpraktiken produzierende Kaffeehändler.

In der Vergangenheit wurde die Umsetzung ethischer Anlagekriterien bei den deutschen Kirchenbanken häufig angezweifelt. So berichtete der Spiegel 2009, dass die katholische Pax-Bank hohe Summen in Aktien von Rüstungs- und Tabakkonzernen angelegt habe. Der damalige Vorstandsvorsitzende der Pax-Bank, Christoph Berndorff, bestätigte die Angaben und sagte, die Bank würde in Zukunft nicht mehr in solche Unternehmen investieren. Die Pax-Bank hatte zusammen mit der katholischen Liga Bank knapp 578.000 Euro bei dem Rüstungs-unternehmen BAE Systems angelegt. Der weltweit tätige Konzern mit Sitz in London produziert unter anderem Atom-U-Boote, Raketensysteme und Kampfflugzeuge.

Inzwischen scheinen sich die Banken intensiver um die Nachhaltigkeit der Fonds zu kümmern und versuchen ihrerseits Einfluß auf Konzerne zu nehmen.

Dennoch haben Kirchenbanken mit ihrer Nachhaltigkeitsagenda einen gewissen Vorlauf geschaffen und gewinnen zunehmend an Bedeutung. Viele Privatanleger orientieren sich diesbezüglich um, da das Thema Nachhaltigkeit heute für viele Menschen interessant geworden ist. Seit der Jahrtausendwende ist dies mehr ins öffentliche Bewusstsein gerückt, auch wenn vielen Anlegern die Orientierung und Auswahl noch schwer fällt. Das Volumen der Privatanleger ist von 9,4 Milliarden Euro (2018) auf 18,3 Milliarden Euro (2019) angestiegen, dennoch stammen 89 Prozent des verwalteten Vermögens von institutionellen Anlegern (lt. FNG).

Die Übersicht der Anlegertypen von nachhaltigen Investitionen in Deutschland zeigt dass institutionelle Investoren weiterhin als treibende Kraft in der Nachhaltigkeitsbewegung gelten.

Grundsätzlich ist der Begriff der Nachhaltigkeit nicht geschützt. Deshalb kann jede Bank selbst bestimmen, welche ihrer Investitionen sie als nachhaltig bezeichnet. Mitunter ergibt eine entsprechende Überprüfung, dass die Nachhaltigkeit letztlich doch Einschränkungen unterliegt. Bei gewinnorientierter Arbeit der Banken ergeben sich schon Probleme, dies konsequent zu berücksichtigen.

Einige der kirchlichen Banken setzen auf sogenannte Mischprojekte. Dabei werden Geldanlagen vereinbart, die zu maximal 50 Prozent in Projekte fließen, die nicht unter die Nachhaltigkeit fallen. Die Banken schließen die Investitionen nicht vollständig aus, obwohl ein Projekt bis zu 50 Prozent der Investition in nicht klassische Energieformen steckt. Dabei stellt sich die Frage, ob dies noch nachhaltig ist. Angesichts des Klimawandels sollten Banken, die sich selbst als nachhaltig bezeichnen, diese Geldanlagen komplett aus ihrem Portfolio streichen. Dies würde dann auch die so genannten Mischprojekte betreffen.

Die EKD hat einen eigenen Leitfaden für ethisch-nachhaltige Geldanlagen herausgegeben, der 2019 nochmals aktualisiert wurde

Die Darlehnskasse Münster relativiert auf ihrer Seite die Nachhaltigkeit:

„… Trotz der Vielzahl von Auswahlmöglichkeiten und aller Transparenz: Es ist unseres Erachtens nicht möglich, ein Portfolio zusammenzustellen, das zu 100 % allen nachhaltigen und ethischen Aspekten entspricht.

Allein die schon angesprochenen Verflechtungen in Holdinggesellschaften etc. verlangen einen gewissen Grad an Kompromissbereitschaft. Auch gesetzliche Vorschriften für Banken, wie zum Beispiel die Diversifizierung der Geldanlagen können sich einschränkend auswirken.

Außerdem gibt es natürlich subjektive Auffassungen zu einigen Themen. Als Beispiel sei hier der Alkohol genannt: Während die einen Anleger dies als ein Ausschlusskriterium ansehen, gibt es andere, die einen Umsatzanteil eines Unternehmens von beispielsweise bis zu 5 % aus der Alkoholherstellung oder dem Vertrieb als zulässig ansehen.

Des Weiteren ist zu beachten, dass bei möglicher Herabstufung von Anlagen diese die Kriterien nicht mehr erfüllen, aber trotzdem noch im Depot verbleiben. Ein Grund dafür könnten Kursverluste sein, die unter wirtschaftlicher Betrachtung nicht realisiert werden dürften. Dieses Papier würde dann bei Erreichen eines vertretbaren wirtschaftlichen Ergebnisses bzw. bei Fälligkeit veräußert. Die Konsequenz einer solchen Herabstufung wäre allerdings, dass weitere Papiere dieses Emittenten nicht mehr gekauft würden…“

Fazit

Bei den Kirchenbanken lagert viel Geld der Kirchengemeinden und kirchennahen Institutionen und Vereine, welches möglichst ertragreich verwaltet werden sollte, um die steigenden Kosten und Pensionsrücklagen zu decken. In Zeiten geringerer Sparzinsen wurden Möglichkeiten gesucht, um die Erträge zu steigern. Die Kirchenbanken hatten länger als andere Banken die Sparzinsen hoch gehalten und so noch mehr Kunden „angelockt“. Doch letztlich mussten wegen der Wirtschaftlichkeit auch andere Wege gefunden werden. Es rückten die Aktienfonds mehr in den Fokus, die jedoch strengen Auflagen und Filtern unterliegen. Die Banken konnten nicht nur nach Rendite und Risiko auswählen, sondern mussten ökologische und ethische Aspekte berücksichtigen. So versucht man mit Hilfe von Ethik- und Nachhaltigkeitsfiltern die Geldanlagen zu qualifizieren. Doch da stößt man bei konsquenter Anwendung schnell an die Grenzen, da diese Fonds nicht in großer Masse verfügbar sind. Also fasste man das Thema Nachhaltigkeit dann doch etwas weiter und mitunter dient es nur als Aushängeschild.

Bei den Geldeinlagen der Kirchenbanken zeigt sich, dass sowohl die katholischen als auch die evangelischen Rechtsträger ihre Rücklagen trotz sinkender Zinsen, u. a. durch mehr Steuereinnahmen in den letzten Jahren erheblich vergrößern konnten. Eine Besonderheit ist, dass sich die meisten Standorte der Niederlassungen und Zweigstellen der Kirchenbanken auf kurzem Weg zu den entsprechenden Bischofssitzen befinden. Somit besteht gerade für die (Erz-)Bistümer die Chance, eine entsprechende Kirchenbank vor der Haustür zu haben. Die Hausbank der Erzbistümer Berlin und Köln und der Bistümer Aachen, Limburg, Erfurt und Trier ist die Pax-Bank mit ihren Filialen in Berlin, Köln, Achen, Mainz, Erfurt und Trier. Die Darlehenskasse Münster ist die Hausbank des Erzbistums Hamburg und der Bistümer Münster, Osnabrück und Hildesheim. Das Erzbistum Paderborn und das Bistum Magdeburg, so wie seit kurzem das Bistum Fulda haben ihre Konten bei der Bank für Kirche und Caritas. Die jeweiligen Filialen der Liga-Bank führen die Konten der (Erz-)Bistümer Freiburg, München-Freising, Bamberg, Rottenburg-Stuttgart, Görlitz, Dresden-Meißen, Regensburg, Würzburg, Augsburg Speyer, Eichstätt, Mainz und Passau. Das Bistum Essen hat diese natürlich bei der Bank im Bistum Essen. Doch jeder Kirchengemeinde und jeder caritativen Einrichtung steht es frei, ein Konto auch bei anderen Banken anzulegen. Somit gibt es eine Vielzahl von Banken, die das Kirchenvermögen verwalten und helfen zu vermehren.