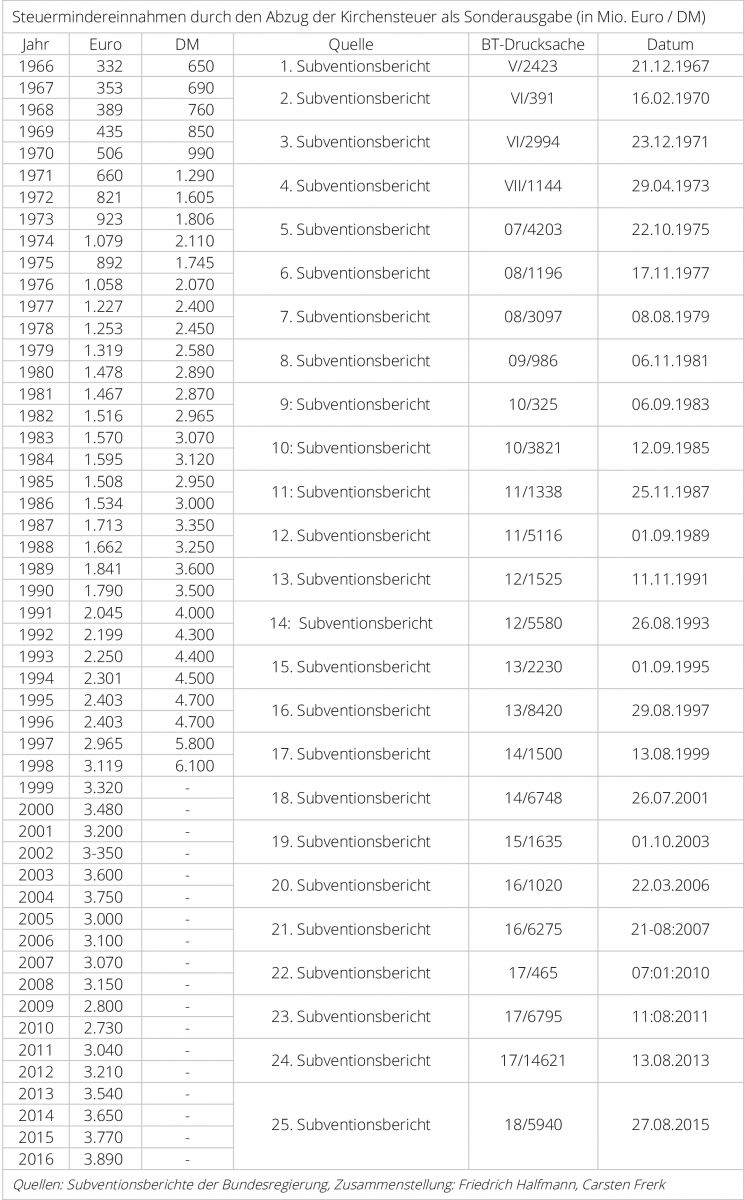

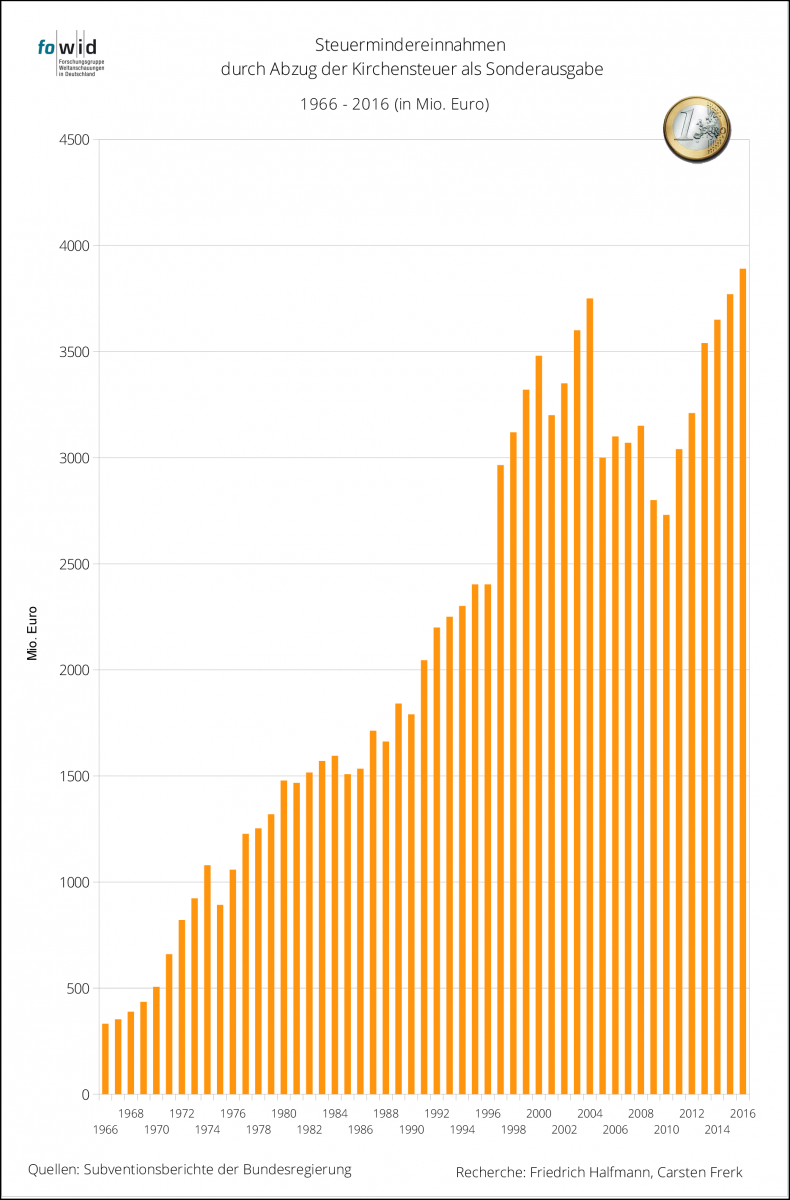

Subventionierung der Kirchensteuer, 1966 - 2016

Entsprechend Einkommensteuergesetz (EStG, § 10 I, 4) ist die „gezahlte Kirchensteuer“ in voller Höhe von der Einkommensteuer als Sonderausgabe absetzbar. Dadurch vermindert sich die Einkommensteuer für den Staat. Diese Einnahmeverluste werden in den Subventionsberichten der Bundesregierung in ihrer Höhe beziffert. 42,5 Prozent der Verluste gehen zu Lasten des Bundes und 57,5 Prozent zu Lasten der Ländern. Im Jahr 2016 (3,89 Mrd. Euro) hat der Bund dadurch eine Mindereinnahme von 1,653 Mrd. Euro und die Länder einen Einnahmeverlust von 2,237 Mrd. Euro.

Da die Kirchensteuer eine Annex- oder Zuschlagssteuer zur Einkommensteuer ist, ist das Volumen der absetzbaren Kirchensteuer vom Einkommensteueraufkommen abhängig.

Als Erläuterung wird (im Sechsten Subventionsbericht, S. 271) vermerkt:

„a) […] kirchenpolitische Erwägungen, wobei auch der Gedanke, Ausgaben für kirchliche Zwecke zu begünstigen, von Bedeutung gewesen dürfte.

b) Befristung: unbegrenzt.

c) Der Abzug der Kirchensteuer als Sonderausgaben sollte im Hinblick auf die von den Kirchen wahrgenommenen sozialen Aufgaben beibehalten werden.“

Oder (im 14. Subventionsbericht, S. 221) „Zeitpunkt der Einführung und Zielsetzung. 1922/1948: Begünstigung anerkannter Religionsgesellschaften und ihnen gleichgestellter Religionsgemeinschaften aus kirchen- und sozialpolitischen Erwägungen. Befristung: unbefristet. Stellungnahme: Gründe bestehen fort. Im übrigen Einschränkung nicht sinnvoll, da Kirchensteuer jedenfalls mit Spenden gleichbehandelt werden müßte.“

Erstmals wurde diese Möglichkeit der Absetzbarkeit der Kirchensteuer – in voller, gezahlter Höhe – als Sonderausgabe durch das Einkommensteuergesetz 1925 (vom 10. August 1925, RGBl. I, 189) geregelt. Als abzugsfähige Sonderleistungen nach § 17 Abs. 1 Ziff. 5 Satz 1 galten „Steuern, an die in Art. 137 der Reichsverfassung genannten Körperschaften, soweit diese Steuern im Steuerabschnitt fällig werden“.

Bei der Regelung der Sonderausgaben durch das Einkommensteuergesetz 1934 vom 16. Oktober 1934 (RGBl. I, 1005) wurden in § 10 Abs. 1 Nr. 3 „Steuern, die von öffentlich-rechtlichen Religionsgemeinschaften erhoben werden (Kirchensteuern)“ für abzugsfähig erklärt. 1939 wird diese Möglichkeit gestrichen.

Dagegen wurden im Gesetz Nr. 64 der Militärregierung (vom 20. Juni 1948, zur vorläufigen Neuordnung von Steuergesetzen) die „Kirchensteuern“ wieder für abzugsfähig erklärt, was dann auf „bezahlte Kirchensteuern“ präzisiert wurde. [1]

Subvention?

„In der öffentlichen Diskussion wird, auch seitens des Kirchenamtes der EKD Hannover, behauptet, die staatliche Subvention der gezahlten Kirchensteuer sei keine Subvention sondern nur eine steuerliche Vergünstigung. Diese unterschiedliche Kennzeichnung basiert auf einer Änderung der Darstellung staatlicher Leistungen ab dem 6. Subventionsbericht vom 17.11.1977. Seitdem werden die ‚Steuervergünstigungen‘ gesondert ausgewiesen, ‚wenn sie die (weit) überwiegende Mehrzahl der Steuerpflichtigen begünstigen‘. Dazu gehören u.a. auch die Kirchensteuer Zahlenden. Festzuhalten ist jedoch, dass alle späteren Subventionsberichte der Bundesregierungen die Steuermindereinnahmen wegen der unbegrenzten Abzugsfähigkeit der Kirchensteuer als ‚Subventionen an Religionsgemeinschaften‘ bezeichnen.“ [2]